Dappradar报告:FTX崩盘对链上dApp有何影响?

FTX 交易平台及其所有附属实体的意外倒闭给加密货币市场、Web3 和 dApp 行业带来了冲击。

曾经价值 320 亿美元的加密货币交易平台 FTX 及其相关实体的迅速陨落震惊了 Web3 行业。

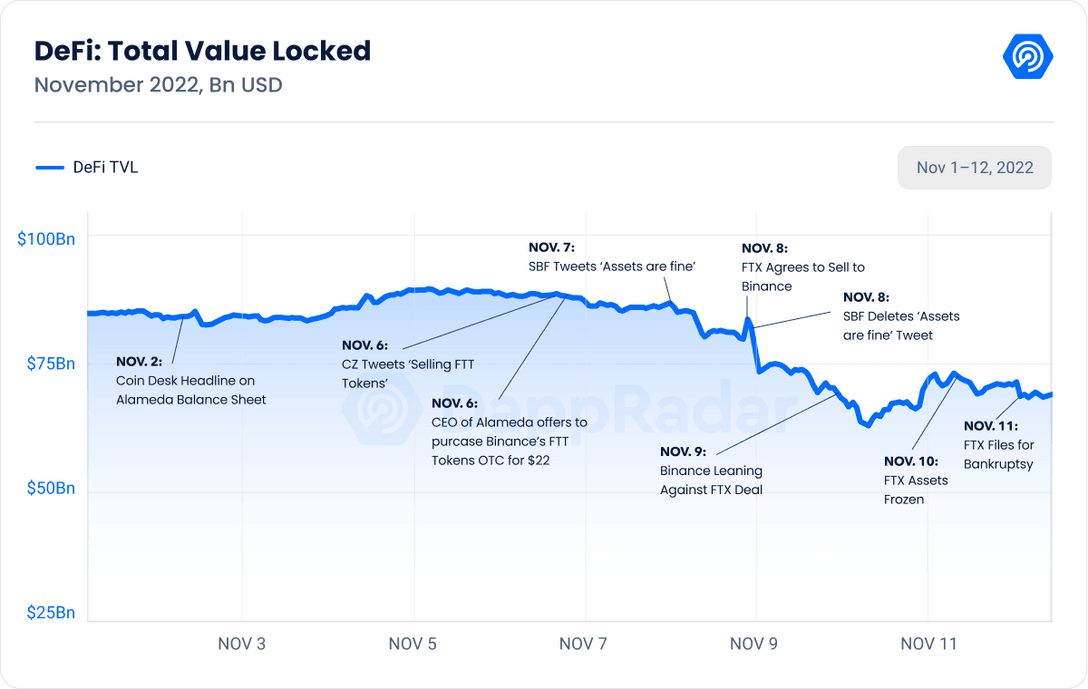

在 2022 年 11 月不到一周的时间里,FTX 经历了关于资金短缺的猜测、提款挤兑、关闭提款、Binance 的潜在收购提议(很快被撤回)、美国证券交易委员会的调查、大量平台代币的可疑转移、黑客攻击以及 FTX 所有关联方的破产声明。

这个故事还没有结束。然而,它已经对市场产生了重大影响。并且可能是当前加密货币市场价格下跌的主要驱动力。由于用户担心会有更多平台出现破产危机,我们能看到一些交易平台出现了巨额资产外流的情况。

尽管发生了 FTX 崩溃,但在过去两周内,Web3 行业似乎恢复了活力。即便链上活动减少了 11.67%,但仍然有 190 万个每日唯一活跃钱包 (UAW)和每日超过 2500 万笔交易。DeFi UAW 在 11 月 9 日和 10 日达到顶峰,两天的 UAW 均达到约 50 万,DeFi 活动现在已经恢复到上个月的水平(40 万 UAW)。游戏 dApp 似乎不受 FTX 崩溃的影响,过去两周仍有 814,305 UAW。

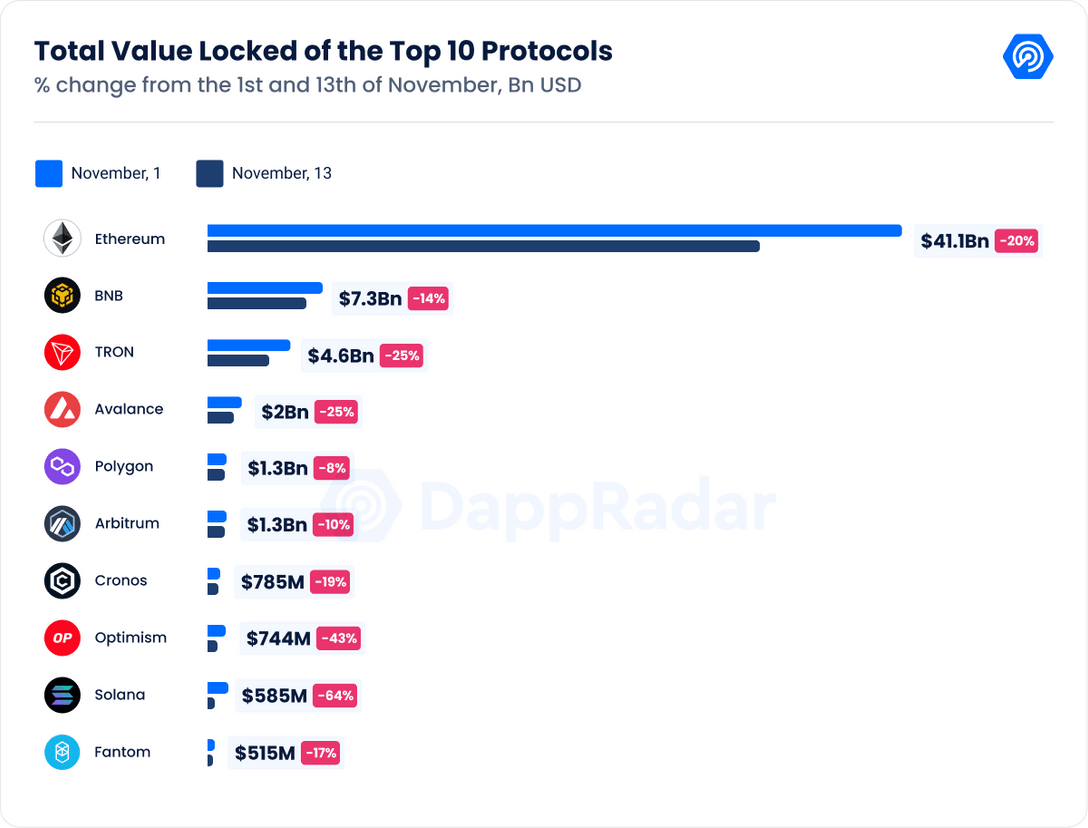

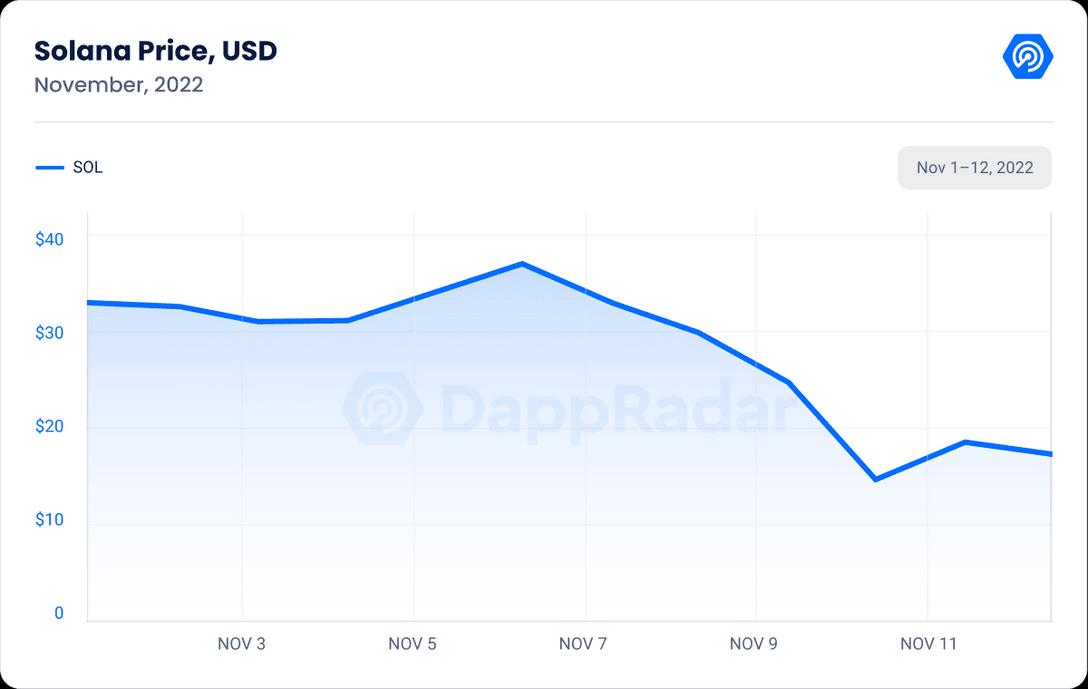

DeFi 项目锁仓总价值(TVL)下降了 20.60% 至 650 亿美元。Solana 区块链的 TVL 跌幅最大,从 16.5 亿美元跌至 5.85 亿美元,以美元计算占 64.66%,但以 SOL 计算仅占 18%。

另一方面,NFT 市场却远未消亡,其目前的增长放缓是由于社会经济因素,而不是用户对 NFT 兴趣的减弱。NFT 销量仅下跌 24.50%,NFT 交易量下跌 68.60%。日均 NFT 交易量为 1194 万美元,日销售量为 93,925。

在接下来的报告中,我们将详细分析 FTX 崩盘对 dApp 行业的影响。

投资者正在从区块链生态系统中撤资。

自 11 月 1 日以来,DeFi 平台 TVL 下降了 20.60%,从 830 亿美元降至 650 亿美元。

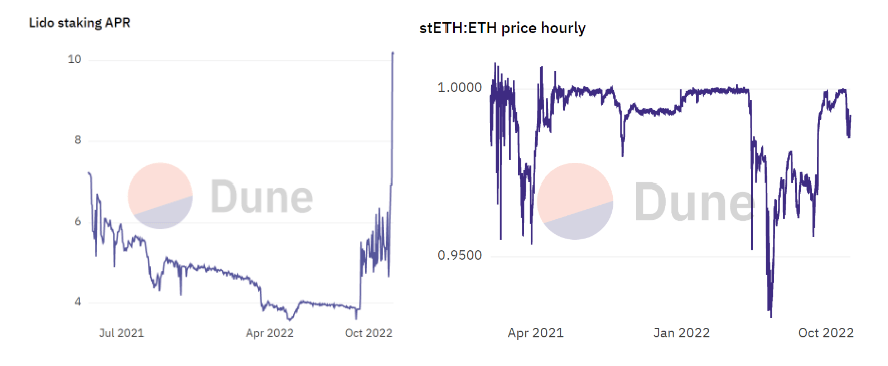

作为领先的 DeFi 区块链,以太坊的 TVL 从 11 月 1 日的 510 亿美元下降到 11 月 13 日的 410 亿美元,下降了 14%。在最大的以太坊流动性质押服务商 Lido 上,ETH 质押收益率暴涨超过 10.16%,创历史新高。stETH 失去了与 ETH 的挂钩,目前为 0.9883。

此外,BNB Chain 的 TVL 也下降了 14% 至 73 亿美元。Tron 的 TVL 从 61 亿美元下降到 46 亿美元,下降了 25.05%。在同一趋势下,Avalanche、Polygon 和 Arbitrum 的 TVL 分别下降了 25.06%、8.76% 和 10.26%。

11 月 13 日,在 Crypto.com 可能资不抵债的传闻之后,Cronos 的链上活动为 15,000 UAW 和 25,000 笔交易。过去两周,其 TVL 以美元计算下降了 19%,但以 CRO 计算增长了 45%。

Solana 在 TVL 中损失最大,从 16.5 亿美元减少到 5.85 亿美元,以美元计算减少了 64.66%,但以 SOL 计算仅减少了 18%。

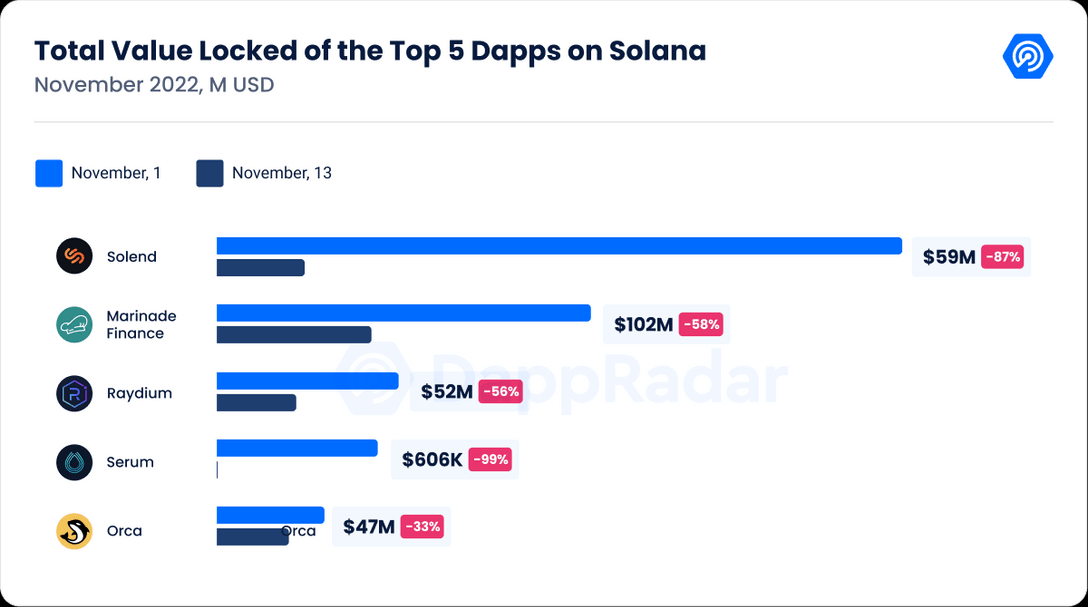

在 Solana 上的顶级 DeFi 项目中,借贷平台 Solend 过去两周损失了 87% 的 TVL,目前该协议锁定了大约 6000 万美元的资产,而 11 月 1 日为 4.56 亿美元。

Marinade Finance 损失了 58.79% 的 TVL,目前为 1.02 亿美元,成为 Solana 上排名第一的 DeFi 项目。而去中心化交易所 Raydium、Serum 和 Orca 在过去两周分别损失了 56.71%、99.44% 和 33.33% 的 TVL。

然而,Serum 不会那么容易倒闭,因为它是 Solana DeFi 基础设施的基石。它是 Solana 生态系统的主要中央限价订单簿,是 DeFi 普遍采用的“自动做市商”配置的更高效替代方案。在 Jump 和 Alameda 等大型做市商的帮助下,它今年处理了超过 320 亿美元的交易量。

与竞争对手相比,Solana 的代币 SOL 也大幅下跌,过去两周价格下跌了 59.36% 至 13.25 美元。

在 Binance 可能最终收购 FTX 的消息传出后,SOL 代币曾短暂上涨,但在 Binance 以消费者资金处理不当的指控和监管机构的调查为由退出交易后又继续下跌。

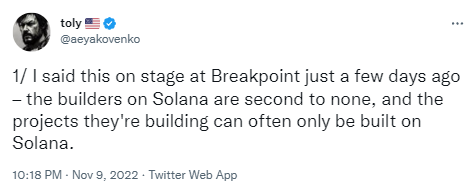

尽管 SOL 最近面临挑战,但 Solana Labs 的联合创始人 Anatoly Yakovenko 在一条推文中重申了他对 Solana 网络的看涨立场。

稳定币余额

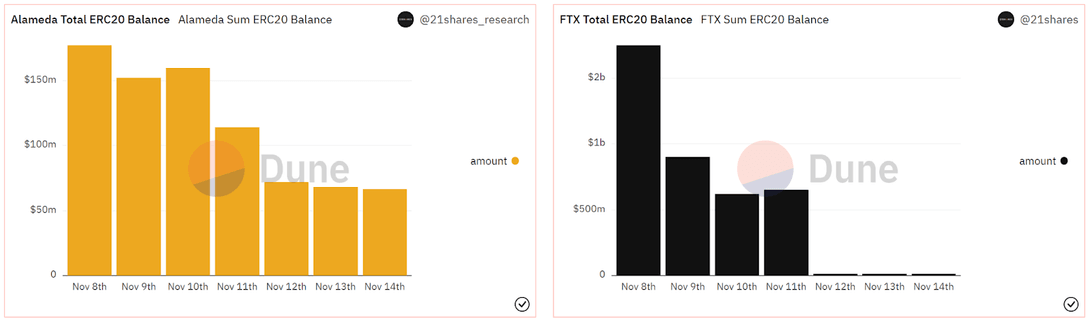

根据 Dune Analytics 的数据,截至 11 月 8 日,属于 FTX 和 Alameda Research 的钱包总额分别为 17.5 亿美元和 1.773 亿美元。11 月 14 日,两个钱包的净值均大幅缩水,分别缩水 94% 和 69%。

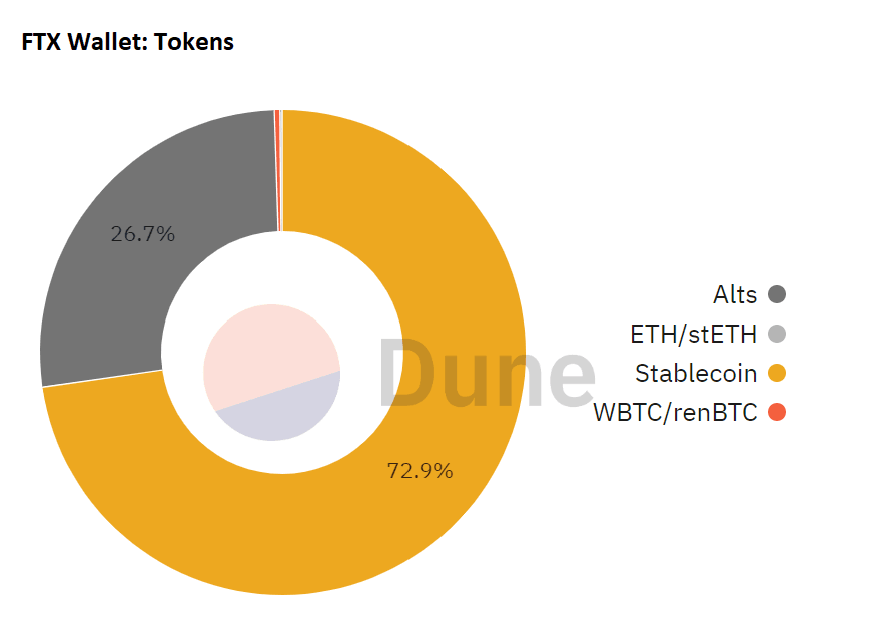

11 月 14 日,FTX 钱包的全部余额为 1.001 亿美元的代币,其中 72.9% 为稳定币,27.1% 为山寨币。FTX 钱包中似乎没有 NFT 资产。

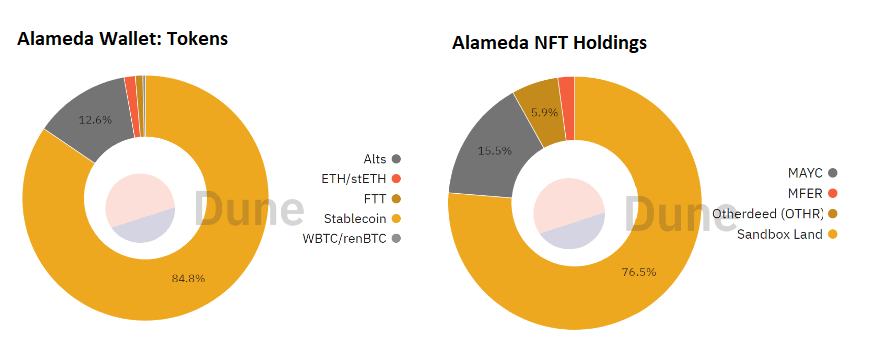

在 Alameda Research 钱包中,共有价值 5490 万美元的代币,其中 84.8% 持有稳定币,15.2% 持有山寨币。在它持有的 NFT 中,76.5% 持有 Sandbox LAND,15.5% 持有 MAYC,5.9% 持有 Otherdeed,1.16% 持有 MFER。值得注意的是,Alameda Research 持有的 81 个 Sandbox LAND 仅占 LAND 总供应量的 0.04%。

<h2 font">金融机构和交易平台相比,加密货币交易平台的风险要高得多。由于加密货币的性质,用户必须将其持有的加密货币的所有权转交给交易平台才能进行交易(这意味着他们不再是存款人,而是债权人)。

因此,加密货币交易员应避免将其资产存储在中心化交易平台中。由于加密货币的波动性,如果加密货币的价格急剧下跌,投资者可能无法清算其在交易平台中持有的资产,甚至难以取回他们的加密货币。

然而,有一些与 FTX 崩溃相关的利好消息:意识到加密货币可能不是新手投资者的“金蛋”是一个积极的市场趋势。在市场微观结构中,这些投资者被称为“非理性交易者”,他们通常被知识渊博的交易者所利用。

过去,非理性交易者过度影响定价,这对于有效市场的运作是不可取的。一旦他们不再交易,市场将反映加密资产的真实价值。

最著名的加密货币——比特币——缺乏商业模式,因此,它的价格(和价值)是主观的,并且不断地由供求关系所决定。然而,其余加密货币(包括以太坊、Cardano 和 Solana)应被视为实用代币而不是主观代币。从这个意义上说,它们允许去中心化金融 (DeFi) 交易,为不可替代的代币 (NFT) 赋予价值,并最终成为未来元宇宙世界中的“货币”。

好消息是,这些代币可以被视为价值生成器,而不是传统意义上的代币。举一个例子,我们目前的处境与 2001 年互联网泡沫破灭后的处境相似,当时基于互联网的实际商业模式终于出现。

尽管 FTX 失败了,但区块链技术仍然很强大,并且是繁衍可以改变加密金融体系的创新项目的基础。这项技术仍然有许多潜在用途,包括在金融市场中的数字资产应用、为碳排放定价的区块链解决方案,以及颠覆传统互联网平台的实用代币。

风险提示:

根据央行等部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。

本文由链应用发布,不代表链应用立场,转载联系作者并注明出处:https://www.xiangboz.cn/news/13816.html